EKB: Első Kamatvágó Bank

Pénzügyi és tőzsdei hírek

2023-12-08

BEFEKTETÉSI PIAC AKTUALITÁSAI, A PRESTIGE FINANCIAL ZRT.-TŐL

EKB: Első Kamatvágó Bank

Forrás: Wikimedia

Bár még látjuk a rallyzó Mikulás hátát, tekintetünket lassan a monetáris politika nagyhetére fordítjuk, hiszen december 13-án ismerjük meg a Fed következő lépését, másnap pedig a svájci jegybank, valamint az EKB és a BoE kamatdöntésére is sor kerül.

Felerősödtek az Európai Központi Bank első kamatcsökkentésével kapcsolatos várakozások a piacon, és a kereskedők most már inkább arra tippelnek, hogy Frankfurt lesz az első olyan jelentős jegybank, amely enyhíteni próbálja a recessziótól tartó euróövezet gazdaságára nehezedő nyomást. November elején a pénzpiaci kereskedők még arra számítottak, hogy az EKB, az Egyesült Államok jegybankja és a Bank of England majd csak 2024 második felében kezdi lazítani a monetáris kondíciókat, mivel az inflációs ráták gyorsan esnek, és a közelmúltbeli kamatemelések lassítják a gazdasági növekedést.

Ez azonban mára megváltozott, miután a legutóbbi adatok azt mutatták, hogy az eurózóna inflációja a vártnál nagyobb mértékben csökkent, és az elmúlt két év mélypontján találta magát, miközben a gazdasági növekedés visszaesett a harmadik negyedévben, növelve az év végi, és/vagy a 2024 eleji recesszió kockázatát. Mivel a befektetők szinte biztosak abban, hogy a nagy központi bankok befejezték a kamatemelést, a hangsúly villámgyorsan a kamatcsökkentések kezdetére helyeződött át. Nem véletlen, hogy mind az öreg kontinensen, mind a tengerentúlon több jegybankár is megszólalt az előző hetekben, és arra figyelmeztettek, hogy a befektetők túl szélsőségesen gondolkoznak, és nem számolnak azzal az általuk indokoltnak gondolt átmenettel, egyfajta status quo állapottal, amikor a kamatpolitikában már nem szigorítanak, de még a lazítást sem kezdik el.

Ennek ellenére a kereskedők most több mint 80%-os eséllyel árazzák azt, hogy az EKB 25 bázisponttal csökkenteni fogja a kamatokat jövő márciusban, amely lépést november elején még júliusra datáltak. Hovatovább, további csökkentéseket is várnak, most több mint 50%-os eséllyel négy, 25 bázispontos kamatvágást áraznak 2024 végére, ami 3%-ra csökkentené az irányadó betéti kamatlábat.

"Az európai gazdaság egyértelműen gyengül, és meglehetősen erőteljesen lassul" - mondta Shamik Dhar, a BNY Mellon Investment Management vezető közgazdásza. "Több okunk van azt hinni, hogy a kamatok inkább Európában tetőztek, mint az Egyesült Államokban és az Egyesült Királyságban" - tette hozzá. „A piacok is erre a következtetésre jutottak.”

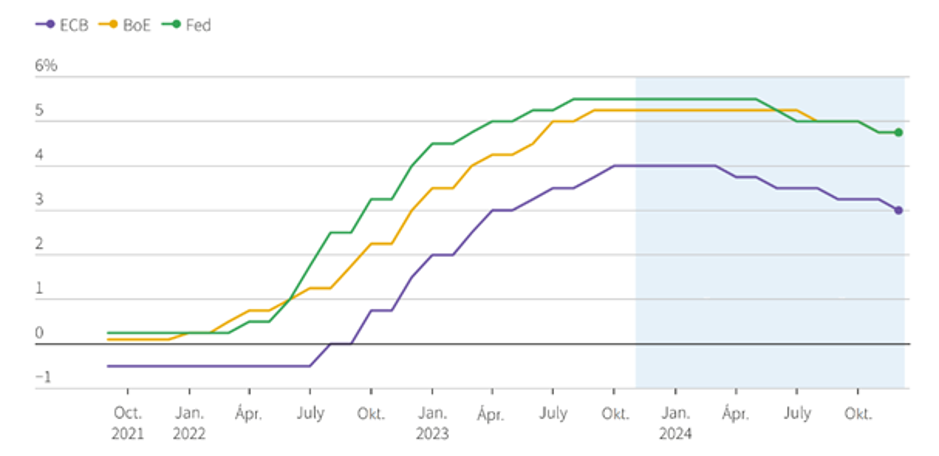

A piac 2023 áprilisára árazza az EKB első kamatvágását. Forrás: LSEG, Eikon, Reuters

Nagy-Britanniában, a BoE stabilan tartotta a kamatkondíciókat legutóbb, és kizárta a kamatcsökkentések lehetőségét a közeljövőben, ennek ellenére a kereskedők szintén megemelték a lazításra tett fogadásokat: most két csökkentést várnak 2024-ben. A makacsabb infláció miatt azonban a BoE várhatóan lassabban fog mozogni, mint a többiek.

Az eurózónával ellentétben az Egyesült Államok gazdasága továbbra is dacol a recesszióra vonatkozó figyelmeztetésekkel, és a harmadik negyedévben csaknem 5%-kal nőtt. A Fed-csökkentésekre vonatkozó fogadások is megemelkedtek, mivel a kereskedők nagy eséllyel négy kamatcsökkentést áraznak jövőre, valószínűleg májustól kezdődően, de még mindig legalább eggyel kevesebbet látnak, mint amire július végén számítottak. Az eltérő várakozások azt tükrözik, hogy hosszabb ideig számolnak a magasabb amerikai kamatokkal, ami részben megmagyarázza a közelmúltban tapasztalt globális kötvénypiaci volatilitást. Christine Lagarde, az EKB elnöke novemberben elismerte, hogy a jegybank 2022 júliusa óta először állt meg az emelésekkel, az Egyesült Államok állampapírhozamainak október végéig tartó megugrása szigorította az euróövezet finanszírozási feltételeit is.

A három nagy jegybank alapkamat-várakozásai; Forrás: LSEG, Eikon, Reuters

Azok a remények azonban, hogy a globális politikai szigorításnak vége, a kötvényhozamokat több éves csúcsról lejjebb szorították. Piet Christiansen, a Danske Bank vezető elemzője szerint az EKB kamatcsökkentési várakozásai komor forgatókönyvet („doom and gloom”) tükröznek. "Az európai gazdaság teljes összeomlása lenne az egyetlen, ami ezt indokolná." Lagarde novemberben kijelentette, hogy még korai a kamatcsökkentésekről beszélni, és a héja (de legalábbis nem galamb) döntéshozók a 2024 első felében történő csökkentésekre vonatkozó várakozásokat "teljesen elhibázottnak" nevezték. Az EKB hangsúlyozza, hogy a bérnövekedés továbbra is erőteljes, míg a szolgáltatások inflációja még mindig ragadós. A Hamász-Izraeli háború az eurózónára nézve is nagyobb kockázatot jelent, amely erősen függ az energiaimporttól, így kiszolgáltatottabb a magasabb olajárakkal szemben. "Alulsúlyozzuk az európai kötvényeket. Ennek az az oka, hogy továbbra is úgy gondoljuk, hogy a piac túl sok EKB-lazítást áraz a következő évre" – mondta Gurpreet Gill, a Goldman Sachs Asset Management stratégája, aki az első kamatcsökkentésre jövő szeptemberben számít.

Mások szerint a növekvő kamatcsökkentési várakozások mértéke figyelmeztetés az EKB számára, amely meglátásuk szerint „túlemelte” a kamatokat azért, hogy reagáljon a nagyrészt az energiaárak által vezérelt inflációra, és agresszíven követte a Fedet, amelyet pedig más motivált, ugyanis az amerikaiak a belföldi kereslet által vezérelt inflációra reagáltak. "Nem hiszem, hogy Európa sokáig együtt tud élni a jelenlegi kamatszinttel, az EKB túl messzire ment. Remélhetőleg ezen elég gyorsan javítanak" – mondta Dario Perkins, a TS Lombard ügyvezető igazgatója. Hozzátette, hogy az EKB-nak legalább annyira le kell csökkentenie a kamatokat jövőre, mint amennyire a kereskedők azt várják.

Arra, hogy ritkán látott kamatcsökkentési hullám jöhet Közép- és Kelet-Európában, Kiss Mónika kolléganőnk is rámutatott, azonban hogy a nagyvadak közül melyik galamb lesz az első fecske, egyelőre még a jövő homályába vész, mindenesetre a rozsdaoldót követően lassacskán előkerül a köszörű is a monetáris politika horizontján.

Forrás: Reuters

A jelen írásban foglaltak nem minősíthetők befektetésre való ösztönzésnek, befektetési tanácsadásnak, értékpapír jegyzésére, vételére, eladására vonatkozó felhívásnak vagy ajánlatnak! A jelen írásban foglaltak célja kizárólag tájékoztató jellegű információk közlése a befektetőkkel. A jelen írásban foglaltakat a PFN Prestige Financial Zrt. (székhely: 1024 Budapest Ady Endre utca 19/A 2. emelet; cégjegyzékszám: 09-10-000536), az Erste Befektetési Zrt. (tevékenységi engedélyének száma: E-III/324/2008 és III/75.005-19/2002, tőzsdetagság: Bét Zrt.) közvetítőjeként készítette.